| |

| 首页 淘股吧 股票涨跌实时统计 涨停板选股 股票入门 股票书籍 股票问答 分时图选股 跌停板选股 K线图选股 成交量选股 [平安银行] |

| 股市论谈 均线选股 趋势线选股 筹码理论 波浪理论 缠论 MACD指标 KDJ指标 BOLL指标 RSI指标 炒股基础知识 炒股故事 |

| 商业财经 科技知识 汽车百科 工程技术 自然科学 家居生活 设计艺术 财经视频 游戏-- |

| 天天财汇 -> 炒股基础知识 -> 胖扎特—价投散户十年的知与行(完整版) -> 正文阅读 |

|

|

[炒股基础知识]胖扎特—价投散户十年的知与行(完整版)[第3页] |

| 首页 上一页[2] 本页[3] 下一页[4] 尾页[6] [收藏本文] 【下载本文】 |

|

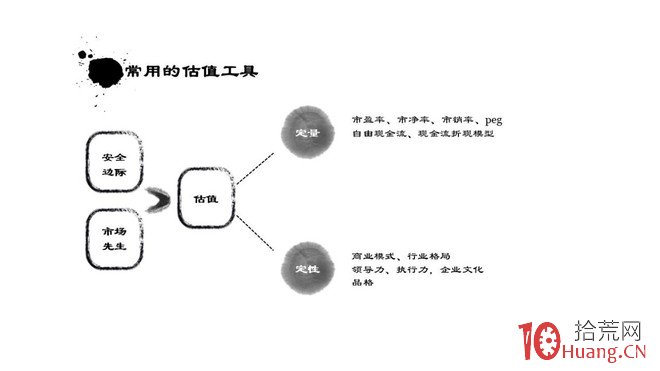

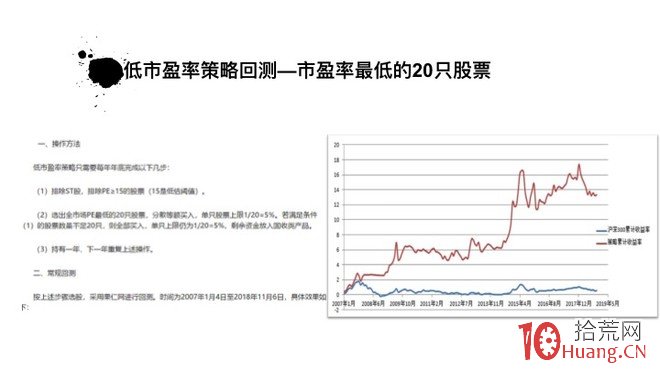

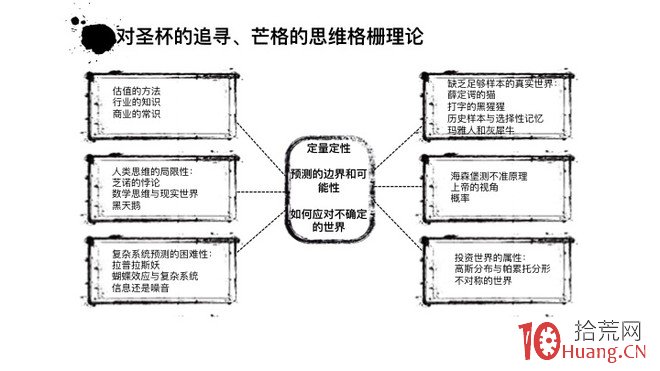

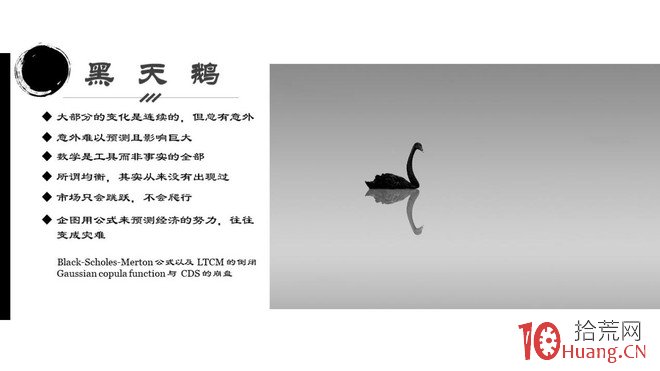

二、第二部分:个人投资风格的演化。 其实不同的投资策略,是因为它有不同的投资经历。像格雷厄姆,他们在最初的时候为什么要用那种非常严苛的折价的方法来进行股票投资,就是因为在大萧条的时期,很多的股票跌到让人匪夷所思的那种价格,低于净现金流甚至净现金打三折的股票都有很多,所以在那个时间点,你用施洛斯、格雷厄姆的方法会取得非常好的这种投资收益的。但是随着时间的推移呢,就像芒格说的,他们那派的价值投资者随着这个市场不断的完善,他们要不停地调高自己的这个金属探测器的刻度,因为那么便宜的公司其实后来就没有了。 你严格的去按照格雷厄姆的那种方法去选股票的话,尤其在中国的股市当中,你是很难去找到相应的这种标的去投资的。你可能找到一个两个,但是你对他这种低估分散是达不到这种要求的,所以说在不同的市场当中,不同的估值体系当中,我们要不断适应这种变化,找到我们认为合适的这种投资的方法和投资的风格。  我们说的价值投资,最核心的东西还是这几个:市场先生、安全边际等,你要会估值,定量分析、定性定量我就不重复了,就这些东西是最核心的,最根本的东西。但是具体偏向于什么,一个是个人性格的问题,另外一个市场的一些特点,你都要去考虑到。  其实在进股市之初的时候,我作为一个小白,我就在想,有没有什么比较简单,有效的方法去跑赢市场,或者说取得令人满意的收益。其实是有的,就是所谓的低估分散不深研,就是包括这个世界上任何的股市,你用这种方法,其实都可以取得一个相对比较好的收益。  上图就是一个网友用的低市盈率的这种策略做的一个回测,它的收益率是远远跑赢沪深300的。这个说明什么呢,其实很重要的一点就是理念永远要重于技术,格雷厄姆说投资:80%靠理念20%才靠技术,如果理念是正确的,你去买那些足够安全的股票,然后你要把它分散一下,你肯定很轻松的就可以取得比市场要优异的多的成绩。 回到刚才一开始我说的,这种所谓人多的地方不要去,或者巴菲特说的:别人贪婪的时候你恐惧,别人恐惧的时候你贪婪,这也可以说是一种逆向投资的思维。其实这种思维深层次的含义,我觉得也很好理解,有人说股市是一个负和博弈的市场,但其实是不对的。因为整个股市的企业,它本身是会下蛋的鸡,他并不是像商品市场或者像外汇市场那种纯博弈的市场,每一个企业都会有一定的盈利。那么我们整个市场如果作为一个整体,它的盈利即所有市场参与者的盈利,就是所有企业真实的盈利减去我们付出的交易成本和税费。 那么,市场参与者作为一个整体来说,它的盈利相对浮动不会特别的大。作为几千家企业组成的这样一个股市,每个企业的盈利会有增长也会有下降,但是它的浮动幅度绝对不会像股指那么大,像股票参与者的人数变化这么大。也就是说,当这个市场参与者人数多了,更多的投资者进入这个市场来进行博弈的时候,那么实际上作为一个整体,分到每个人头上的盈利就会变少;如果这个市场的参与者很少,那么变相的分到每一个投资者头上的企业盈利就会变多。反映到市场上就是估值的变化,我们拿PE来举个例子,当市盈率很低的时候说明这个市场参与者很少,当参与者多的时候市盈率会变得很高。 那市盈率呢,又是收益率的倒数。也就是说当市场参与者越来越少的时候,市场人气很低迷的时候,你的预期收益率是很高的。这其实本身就是人多的地方我不去,或者说逆向投资思维的这样的一个背后的底层的一个逻辑。  这张图就是说我对于格栅理论在投资当中,我自己的一些应用。虽然一些经验的归纳和总结,对我来说也是很重要的,但是呢,我喜欢看现象背后有什么理论的支持,如果在这个学科当中和这个领域当中找不到支持的话,我可能会在其他的学科和领域当中,去找到一些工具便于我自己的理解。因为市场是非常残酷的,波动也非常的大。你每天听到各种各样的消息,如果你没有坚定的信念,没有对这个事情透彻的理解的话,你很难把自己的这个心定得住,所以说底层的逻辑还是很重要的。 刚才讲了一些估值的方法,行业的一些知识,商业的常识,具体的案例我可能在后面讲,下面要说的就是我在投资当中的一些跨学科的思考,首先就是复杂系统预测的困难性,然后我再讲一讲我们这个真实世界当中,由于我们缺乏样本,所以对于我们的归纳会造成很多的影响。 之后呢,会涉及一些大家耳熟能详的理论,比如“海森堡测不准原理”、“投资属于概率的游戏”,这些东西我会简单的讲一下,然后就是我们投资世界的属性,我会重点讲一讲“帕累托分形”这个事情。然后讲讲我自己对投资的理解,我们身处在一个不对称的世界里面,我们如何去找寻那些不对称的机会,或者说什么是不对称的机会。  这是芝诺悖论,就是古希腊的一个哲学家芝诺,他提出了这样一个悖论:他说人去追乌龟,两者相差100米每次乌龟跑10米,人跑90米,大概是这样。以这种速度进行下去,他认为呢,人只会无限的接近乌龟,而不会超过乌龟。实际上破解这个芝诺悖论,那我们回到现实生活就可以了,他认为在人和乌龟的这个运动当中,就是空间是无限可分的,时间也是无限可分的,但是我们知道你如果让人类一次运动0.001毫米,这是不可能做到的事情。就是现实世界跟思维实验世界完全是两个事情。 康德也说过数学和逻辑是人类先验的东西,有些东西是我们后天学习到的,但有些东西是我们的一种思维方式,是我们脑回路构建我们大脑思想的一种底层的一种架构。数学和逻辑就是我们底层的一种架构。 我在这里要说一件事情,就是数字并不是世间万物本源的一种属性,逻辑也不是世间万物本源的一种属性。 红苹果,我们认为它是红色的,因为光照到苹果上反射到我们的视网膜,然后我们的视觉细胞吸收过来,他的这个光谱的频率,然后反映在我们的脑子当中,成了像是一个红色的,我们定义为它红色。但是如果让一只狗去看这个苹果的时候,它是色盲,它是看不出红色的。比如说像颜色这种东西,像数字,数量这个东西完全是我们强加给事物的一种便于我们理解的工具。 但是正是因为这种工具的运用,使得我们人类区别于很多的低等的动物。尤其是牛顿之后,他那本自然哲学论中的《数学原理》,具有划时代的意义,它的伟大之处就在于它可以用数学来解释星体的运动的规律,那个时候人们就觉得自己开始接近于上帝了。那么后来呢,数学成为显学之后,包括凯恩斯的老师叫马歇尔,就开始更多地把数学的理论运用在经济学的解释当中去。 最早的经济学,我们去看亚当斯密的《国富论》,它里面是没有公式的。在那个时候,亚当斯密经典的经济学,是不用数学去解释经济现象的,到后来到他的学生李嘉图开始,就是著名的《比较优势理论》,牧民养牛,农民种土豆儿,然后大家各干各自擅长的事情,然后他用一个非常美妙的数学几何曲线来解释这个比较优势理论,这个应该是数学在经济学当中比较早的应用。 当然了,数学肯定是我们理解世界一个非常好的一个底层的工具,但是随着时间的发展,数学理论越来越复杂化,我们遇到的现实的经济、生活上的一些难题越来越复杂化。然后,我们就有一种冲动,就想用数学的公式性东西,把所有的经济学的解释都公式化,似乎好像只有用数字和公式来表达一个经济学现象才能称得上是科学。 于是呢,我们就要把复杂的情况简化,然后设立无数的假设,比如说理性人假设。然后来拟合我们现实当中的一些经济学的现象,最后呢,就出现了很多的悲剧。这个大家都知道的,那个长期资本管理公司,共有三位经济学家因为BS公式(就是那个期权定价公式)获得了诺贝尔奖,LTCM就雇佣了其中两位。包括美国的次贷危机,底层的逻辑其实就是李祥林关于高斯相依方程在信用体系应用的一个论证,这就是次级贷款评级的一个底层的逻辑。 我们的人类,狂妄的认为由我们的这个大脑,产生的这种所谓逻辑和数理的工具,可以解释世间万物,任何的事情。而且一旦出现一个所谓的简洁美妙的公式之后,大家对这个公式就深信不疑,然后就经常会出现很多的悲剧,比如说这种黑天鹅、长尾的事件。这种悲剧是非常的多,原因很大程度上就在于我们太相信于从公式中推导出来的假想世界,而现实世界跟真正的我们理想当中的世界,完全是两个样子。 所以我刚才说的是我们思维的局限性,我们人类思维天生就有局限性,所以我们在做预测的时候,不要去做太多的利润和假设,或者说去考虑太多这种理想当中的情况,把一些复杂性的和一些特殊的情况就排除在外,这样很容易出现一些不可测的情况,然后导致你的投资出现巨额的亏损。   第二张图就是关于复杂性系统的预测边界的问题,我们身处在这个世界是一个复杂系统,甚至远超复杂系统的一个复杂系统。尤其是我们的投资,其实牵扯到的因素方方面面,有你知道的有你不知道的,你在这个复杂系统当中,我们的预测往往显得非常的无力。 曾经著名的数学家拉普拉斯,他有一个假说,他认为宇宙当中是否存在这样一个大脑,它知道所有的原子精确的位置和动量,然后用牛顿定律,他就可以预知未来,也可以倒推过去。现在看这个假说挺可笑的,一个三体问题我们都解决不了。三体问题,我们只能用迭代的方法无限的接近于他的这个真相,但是我们永远不可能得到一个确定的精确的结果。 那么,我们用迭代的方法去接近复杂性系统的真相是否可行呢,这里面就出现了馄饨数学的一些概念,洛伦兹吸子就是我们所谓的蝴蝶效应。最早发现蝴蝶效应的人就是洛伦兹,他是一个气象学家。 他当时研究气象学的时候,它是需要通过大量复杂的计算,这种计算互相也是有迭代关系的。他们当时也是用计算机来进行计算,但那个年代的计算机,跟咱们的计算机是不太一样的。那个时候的计算机,它的输出端是纸带,我们现在使用电脑屏幕来做输出端,看得非常清楚。在那个年代没有电脑显示屏,只有那种纸袋,就是你输入公式,他把计算结果打印在这个纸带上,就像最早的股票交易系统,股票行情系统也是打纸带的。 洛伦兹每天同样一个结果,他输入两遍计算两遍,然后来复核结果是否有错误。但那天他复核数据的时候,他突然发现,就是电脑输出的那个纸带长度不够了,然后他就偷懒,他就把原来精确到小数点后五位的这个数字,都变成精确到小数点后四位了,这样的话,纸带的这个长度就够用了,然后他把公式输入进去之后,他一摁计算就回家了。 结果第二天等他来到实验室的时候,他发现第一次计算的数据和第二次计算的数据相差非常的巨大,而且越到后面相差的越大。他一开始以为是他输入错误,后来经过计算发现不是,就是因为他省略了小数点后的一位。因为它是个迭代的运算,所以说越往后计算的话,他跟之前的这个计算结果差距越大。 就像庞加莱说的:初始的微小条件的改变,会对结果造成不可预知的巨大影响。客观上使得精确的预测变得不可能,就像我们中国人一句古话叫做:“失之毫厘,谬以千里”,就是这个道理。比如说你在预测的时候,因为复杂系统牵涉到各个因素之间的关系,需要用到迭代很多的运算,如果无法保证你初始获取数据的这种精确性的话,哪怕有微小的误差,那么到后来你的结果跟真实的这个最后的精确的结果那就是大相径庭。 刚才我们讲的是在复杂性系统当中,这种微小的变化和微小的误差,对于我们的影响,这种不可知的巨大影响。那下面我要说的是我们获取信息的时候,其实也是有非常大的不确定性的。 信息过载的这个概念是什么意思呢,跟大家做一个思想实验:如果你拿了一张纸,你在纸上画一个三角形、一个圆形、一个正方形,然后让你去描述这张纸上画了什么东西的时候,你很清楚的说有一个三角形啊,有一个圆形,一个正方形,你甚至可以描述他们具体的位置、大小、形状。 然后你不断的在纸上加各种不一样的图形,那你的描述曲线就会一直往上走。你看到的东西越来越多,那你的描述就会越来越繁杂,那你的描述曲线就会不断上升。但是如果我突然给你拿了一张纸,上面密密麻麻的布满了各种各样不规则和规则的图形,这个时候你的这个描述曲线就会突然的下降,断崖式的下跌。就是你已经分不清楚什么是什么了,就是我们在获取信息的时候,有时候信息量太大的时候,你就分不清楚什么是噪音,什么是信号。当然现在有所谓的大数据分析,不过大数据对于市场变化博弈的这种预测我还是持悲观的态度。  下面要讲的是我们在这种概率的世界当中,在投资当中我们的样本的缺乏,导致我们很难做出非常精确的预测。我们的世界是概率的世界,尤其我们的投资,实际上就是一场概率游戏。 概率的计算,有的时候很大程度上依赖于我们对于样本统计的收集,我们如果统计到足够多的样本,看看他样本的分布,我们大概就知道这个事情的概率。 无论这个世界的概率是如何的,他在发生之前是有概率的,在发生之后他就是100%的。这个很像量子力学里面的很多概念,包括薛定谔的猫一样。猫在这个容器里面,它是个半死半活的状态,这种东西按照我们的逻辑思维是很难去理解这个事情的,但就是这样,就是如果你不去观察他,它就是个半死半活的猫,只有他呈现出最终的结果,那就是一个100%的结果。 但是我们的时间是单箭头的,如果说我们的宇宙是一种平行宇宙的话,我们任何人都生活在平行宇宙的一个分支当中,只千万种可能性的之一的一种可能性,所以说你并不知道你现在所得到的这个结果是不是一个极小概率的结果。就像塔勒布举的一个例子,你有足够多的猩猩来打字的话,总有猩猩可以蒙出一部《哈姆雷特》了。但是我们由于样本的缺乏,因为我们历史只有一个,历史是不可假设的,有的时候我们就很难去确定这个样本是小概率的事件,还是一个大概率的事件。 当然,大家可以说我们可以做重复实验,但是在我们的市场预测当中,我们很难去做重复实验,因为你的初始条件不可能保证都一样。 不过我们人的底层思维架构就是逻辑,我们还是要去把故事讲的有逻辑性。你去看我们中国的史书,都是很有逻辑的,你看那些书的时候你会觉得很奇怪,在群雄逐鹿中原的时候,哪一家优秀哪一家拙劣,谁能得到天下,都非常的清楚。那为什么很多有识之士、绝顶聪明的人,他会站错队呢,甚至连身家性命都没有了。实际上真正你处到历史那个节点的时候,当时那个真实的环境其实是不一样的。 这个话题又衍生出另外一个关于我们人类思维的一个局限性,这也是一个思想实验,大家可以闭着眼睛想象一件曾经对你来说非常深刻的场景,一个幸福的瞬间,或者对你非常重要的一件事情,这个场景里面会出现你的身影,当然不是100%。这个事情说明什么问题呢,说明我们的记忆并不是硬盘复刻式的。 因为如果我们的记忆是硬盘复刻式的,那你的回忆的情景当中就绝对不会出现你自己的身影,只会出现一个主视角的画面。如果你只出现主视角的话,那说明我们的记忆是硬盘复刻式的,我们的眼睛像一个摄像机一样,然后把我们看到的我们耳朵听到的都复刻在我们的脑子里面。 但实际上并不是,我们的记忆是结果导向的,也就是说结果对于我们的记忆是非常重要的一个点,然后我们为了节省我们的脑容量以及我们调取记忆的这个速度,所以我们会首先记住一个结果,然后我们再把跟这个结果合乎逻辑的很多的点,用一个链条把它连起来,串起来的这些点就组成了你的记忆。 所以为什么说我们的记忆一定会出错,就像很多心理学家做过那个实验一样。几个月之前,让很多学生对一个将要发生的国际性事件进行预测,预测完之后等这个事件发生了,再让这些学生回忆自己当时怎么做的预测。很多人会误认为自己预测对了,但其实他的预测是错了的,这就是因为我们人的这个脑子是后见之明,结果对于我们记忆的影响实在是太大了。所以你去看史书的时候,任何的逻辑都是非常清晰明了的,为什么呢,是因为结果呈现在历史学家面前,她所选择的历史素材也都是合乎这个结果的逻辑的。 最近这些年出了很多新的历史专著,你会发现它会深入到历史的那个时间点,然后去还原当时的一个情境。这时你就会发现,原来不是这个样子,原来历史并不是那么清楚。就像黑格尔说的一句话:历史就像一座房子,你远看它的时候是那个样子,当你真的身处这个房子里面的时候,那个房子就变成另外一个房子了。(注:这句话是我很多年前看过的,已经找不到出处了。所以可靠性存疑。) 所以,著名的投资人冯柳说过:他复盘的时候一定要尽量的不让后来发生的事件影响他当时的那个判断,他要忘掉后来发生的那些事情,而把自己沉浸于当时发生的情境。我要说这个非常非常的难,你想要后来的结果不影响你的判断,真的很难的。所以很多人跟我说,我也要拿一支牛股,然后拿它个七八年,也赚个好几倍的收益。对呀,就是你在这个股票涨了几倍之后你回头看,似乎这个事情是很确定的,很多的逻辑在支撑你的观点,但是你真正去经历这个时间段的时候,你真正从一开始的七八年前去拿这个股票,然后一路走来的时候,期间是非常非常多的曲折,有足够多的理由可以让你放弃这只股票的。 所以,屁股坐得住可能不是一件特别简单的事情,就像很多的朋友一样,我跟他讲价值投资的道理,我跟他讲要有耐心,要等待企业的成长。但实际上呢,他当时就觉得很有道理,他真要身处他自己那个情景的时候,他什么都忘了,所以价值投资其实是挺难的。 玛雅人的故事其实就很简单:原来住的森林里发生火灾,后来搬到河边又发生水灾,后来搬到山上又发生了火山爆发。灾难总是以不同的形式来呈现在我们面前,我们人类倾向于对新近发生的事情保持更深刻的记忆。但实际上,灾难的呈现总是以一种不同的方式,这种不同的方式呢,就造成了我们规避灾难的时候,其实相对来说也是很困难的,因为它往往是一个我们没有见过的形态。  这张图就是缺乏样本的时候,我们往往会过度拟合,这是一个示意图。  上图这三点呢,大家看一看就可以了。我主要想说的是第二点,就是我们对于预测的这种能力的边界在哪里,对于信息的理解能力,很大程度上决定于观察者的尺度。我这里要介绍一个尺度的概念,就是在市场当中,我们投资者的尺度是什么,我要说很遗憾,我们投资者的尺度是非常低的,我们只有分子层面的尺度。 哈姆雷特有一句著名的话:To be or not to be, that’s the question。这其实是一个哲学的问题,就是存在与否,我们人真的是否存在,我们怎么证明自己的存在,我们是否只是别人的一个玩偶,或者一个小说里面的人物,是别人塑造出来的。笛卡尔说过一句话:“我思故我在”。就是你在思考你存不存在的时候,你就是存在的。那么我们在市场当中做博弈的时候,你总在猜测别人做什么,我们都在猜测别人做什么,那如果那个人特定情况下的所有行为都能被你猜中的话,那么他就不是一个自由意志了。他如果是一个自由意识,他一定有很多东西是你猜不到的。 我们做物理研究的时候,如果我们单个研究分子的时候,它总是做无规则的运动。所以我们有一个办法,就是用一个密闭的容器,然后把无数分子都放在里面,然后做热力学的研究。但是我们的尺度是很难让我们做到有这样一个上帝视角的,我们不可能把市场所有的因素都包含在一个容器里面,然后我们自己作为一个上帝,跳出这个容器去反复地研究这个容器的规律。我们只有一个样本,我们不可能得到一个统计学规律之后,我们再返回到市场当中按下一个重播键。然后我们用这种策略来从市场中取利,我不是说不可能,我是说非常非常的难。 我认为投资实际上有两个思维框架很重要,就是贝叶斯公式跟凯利公式。贝叶斯公式,实际上就是你的初始条件靠猜嘛,然后你根据不同的情况,不同的条件概率去给它赋予新的权重,这就是我们投资当中应该做的一件事情。就是你首先要有一个主观的概率,它不一定特别的精确,然后你对这个行业这个企业是长时间的了解,再调整你的权重。所以说了解一个行业了解一个企业,我认为时间相对是比较长的。一般来说,没有一两年时间,我可能对一个行业没有一个比较基础的把握,我觉得你通过几天或者是看几份研报,就对一个行业、一个企业有很深刻的了解,我觉得不太可能。 凯利公式其实咱们也没有必要去背这个公式,实际上,他就说一个赔率和胜率的事情。当有一件事情它的胜率很高的时候,那么它的赔率往往就会很低。凯利公式的两端,就是价投和风投。风投他们是做一些成功概率很小的事件,但是它的赔率极高的,那么我们价投往往在做一件事情,就是我们胜率比较大,我们的确定性比较高,但是相对来说我们赔率没有那么高。当然也有特殊的情况,比如说像2016年融创,它的概率也很高,它的赔率也很高,那这个时候你要下重注了。 当然了,我们可以利用凯利公式来做一些仓位的管理。应该达到一个什么样的比例配置,还是非常有用的。但是这里面的概率,你是否能把概率和赔率做的很精确,这又是一个问题,所以我们尽量用他的框架,不要去纠结于它的这个具体的数据。  下面要介绍一个概念,叫做帕累托分形,就是我们这个世界很多时候是正态分布。但是,有些行业它是满足帕累托分形的,这样一个分形结构就是自相似,就像树、海岸线就是自相似,就是它身体的一个部分跟它的整体的形态是相似的。很多东西都是分形结构的,比如说我们的财富的分布。 我举一个例子,就像帕累托当时统计的意大利前20%的地主,拥有全国80%的土地。那么前4%的地主拥有多少土地呢,拥有64%的土地。什么意思呢,就是说这前20%地主的前20%的人也遵循帕累托分形。 这是完全不同于高斯分布的,就是越往头部他所拥有的资源是越不成比例的。比如说我举个例子:茅台它拥有全行业利润的一半,iphone手机也差不多。一般的话,每年的前五本畅销书,基本上就把所有的图书销量统统霸占掉了;一个明星的收入他演一部电影几千万,你如果当群演的话,可能也就一个盒儿饭。我们推演到人生来说,我们人生关键处可能只有几步,那么股市的涨幅关键可能也就那么几天,从我个人的投资经历来看的话,真正盈利的那些股票,可能就那么几只。如果去掉这几只股票,我的投资收益就会变得非常的平庸,我感觉和巴菲特那个经验也差不多。 帕累托分形也是一种不对称,其实世界上充满了不对称,我们的经济系统也是充满了不对称,我们投资实际上就是找寻风险和收益不对称的东西。 比如说之前的可转债,14年的可转债比如工行的可转债,实际上都是接近甚至低于面值在交易,那它就是一个非常典型的不对称交易。就是你的风险是有限的,因为工商银行不可能欠你的债不还嘛,但是你的收益理论上是无限的,因为它的股票上涨的,可转债的涨幅是跟它股票涨幅是同步的,这就是个典型的不对称。 不对称的这个概念是我从塔勒布的那三本书里面学到的,塔勒布的三本书:《黑天鹅》、《随机漫步的傻瓜》和《反脆弱》。我觉得这三本书是非常重要的,我觉得每一个投资者都应该读。 我之前没有接触到不对称的概念的时候,我甚至不打新股,我那个时候是一个教条的价值投资者,我听说巴菲特从来不买上市不满五年的股票,所以我也不打新股。 这个说来挺可笑的,我14年才开始打新股,因为我当时突然想明白了,就是新股的中签,概率是非常低的,也就是说你的这个付出的成本是很少的,然后它又不可能开盘就全部赔光,所以实际上你赔的这个概率是很低的。但是它可能就是你发行价的几倍的涨幅,所以是个严重的不对称,后来2014年之后才想明白这个事情。  接下来这张图,就是我引用的别人的研究成果了,就是关于这个股票市场的帕累托分形。很少的天数决定了大部分的涨幅,所以我们不要轻易的觉得自己可以做波段,这种操作其实是非常非常难的,因为你是在跟概率作对,因为你要想不错过这些主要涨幅的天数,这种概率实在是太小太小了。 |

|

|

| 首页 上一页[2] 本页[3] 下一页[4] 尾页[6] [收藏本文] 【下载本文】 |

| 炒股基础知识 最新文章 |

| 通达信“发现”功能板块的基本面选股技巧( |

| 细致的财务指标哪里找? |

| 已经涨了50%,你还敢买吗?(漫画图解) |

| 适合大多数人的投资:定投指数基金(漫画图 |

| 市场热不热?哪个板块热?哪个板块凉?一张 |

| 超简单的估值法!一眼望来,高(估)低(估 |

| 如何判断和理解大资金建仓? |

| 想买在大涨时?手把手教你如何潜伏做年报高 |

| 到底该怎样系统的分析一家公司(图解) |

| 价值投资的多种形式! |

| 上一篇文章 下一篇文章 查看所有文章 |

|

|

|

| 股票涨跌实时统计 涨停板选股 分时图选股 跌停板选股 K线图选股 成交量选股 均线选股 趋势线选股 筹码理论 波浪理论 缠论 MACD指标 KDJ指标 BOLL指标 RSI指标 炒股基础知识 炒股故事 |

| 网站联系: qq:121756557 email:121756557@qq.com 天天财汇 |