股票操作学: 道琼斯理论——最古老、最著名的技术分析方法

道琼斯理论是股票市场中最古老、最著名的技术分析方法之一,它不仅能根据道琼斯工业股平均数以及铁路股平均数的波动,来解释并预测股市未来动向,而且还能成为一般景气动向的指标。

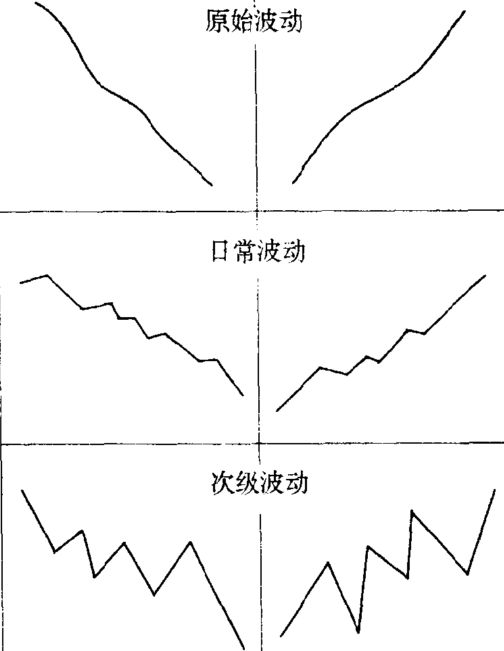

道琼斯理论的创始者道氏(ChariesH.Dow)观察到股价波动与海潮波动类似,将股价波动情形依照时间长短区分为三种:原始波动、次级波动、日常移动。

1.原始波动——多头市场与空头市场特色

是指股价长期趋势,大势波动便是基本趋势,可能持续几个月,甚至数年之后才会改变波动方向。其特色为多头市场里,一段行情的平均数新高点比前一段行情的平均数最高点为高,就是一峰比一峰高之意。空头市场里,一段行情中的平均数新低点比前一段行情的平均数最低点为低,就是一谷比一谷低之意。1902年道氏去逝之后,华尔街商报的编辑汉密尔顿(WiliamP.Hamilton)根据道氏概念继续形容并解释股价趋势分析方法,共花了27年时间,才使道琼斯理论雏型确立,而在道氏在世的时候,尚没有道琼斯理论的称呼。汉氏曾收集1900年6月—1923年8月期间的股票市场变动资料并加以统计与分析,发现多头市场趋向从开始至结束,平均经历25个月,空头市场趋向从开始至结束平均经历17个月,如果依照日期计算,多头市场长约经3、4年,最短亦达15个月。空头市场长约经2年,最短亦有11个月。

2.次级波动——中长期的反转形态

是指长期上涨趋势中的下跌阶段,或是长期下跌趋势中的回升阶段。对于次级波动的期间,道氏认为,大约是两星期到一个月或更久,反转幅度(跌幅或涨幅)约为前面基本趋势的上涨或下跌的八分之三,通常在每一个多头市场或空头市场,总会出现两三个次级波动。

次级波动是强势或弱势市场很正常而且必须的反转形态,它们的起因是由于投资大众的太乐观或太悲观,促使股价暴涨或暴跌,此时发生技术性的回跌或反弹,专业性的投资机构或资金雄厚的投资人乘此机会调节市场供需状况,大众投资人亦相随而获利了’结,“回档”乃是正常现象,但是前面所产生的涨势阻力小,时间短,则必有较急迫的下跌反应,前面跌势愈深,回升之可能性愈可确定。可惜并没有数学公式可以提出次级波动发生或结束的时间。因此引用道琼斯理沦时,缺乏经验的投资人无法确实区分原始移动与次级移动趋势,降低对大势研判的正确性。

3.日常波动——股价每日波动

是指股票价位每日的波动。其波动快则数小时,慢则几天内就结束,因此没有什么重要性。

道氏认为原始波动就像涨潮落潮,次级波动就像海浪,日常波动则像浪潮上面的小波纹(如图4—1)。

|