3、最能体现企业优秀的指标ROE

看起来好企业的财报特征很难总结,但是有一个指标融合了以上的主要指标,也是巴菲特最为推崇的指标之一,那就是ROE。巴菲特表示ROE能常年持续稳定在15%以上的公司都是好公司,可以考虑买入,ROE超过30%则是凤毛麟角。

为什么是ROE呢?ROE为净资产收益率,等于净利润/净资产,比如ROE=30%,意味着股东投入1元,一年可以赚回0.3元,3.3年就可以回本。净资产收益率= 净利润/净资产=( 净利润/销售收入)*(销售收入/总资产)*(总资产/股东权益)=净利率*资产周转率*权益乘数,即可以把ROE拆解成盈利能力(利润表)、运营能力(利润表和资产负债表)和偿债能力(资产负债表)三个指标。

我们把高ROE拆分成三种模式:高利润率模式、高周转模式、高杠杆模式。

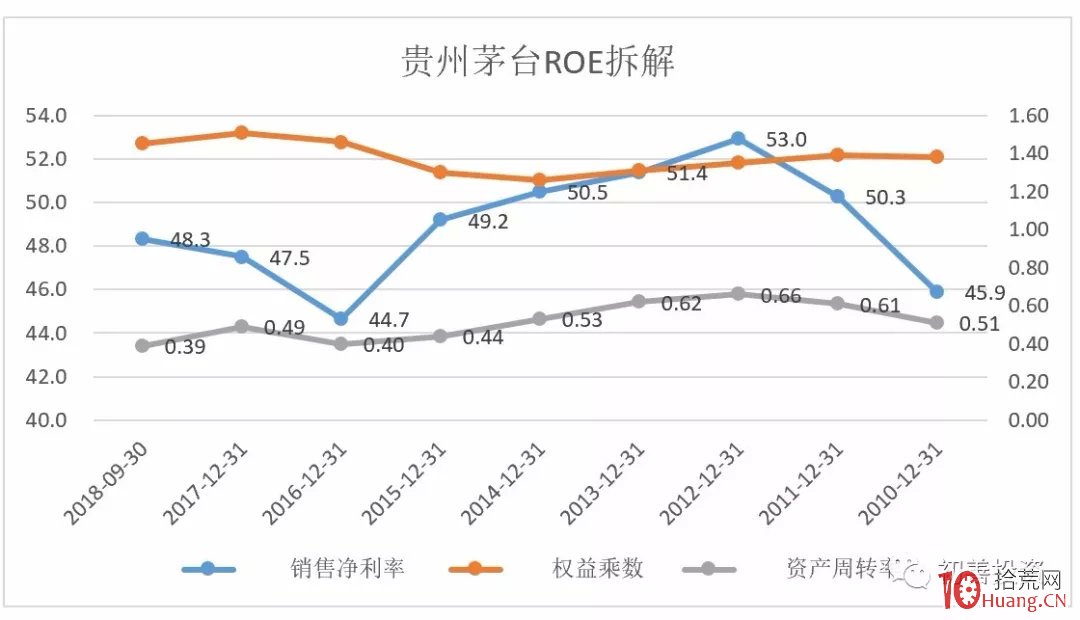

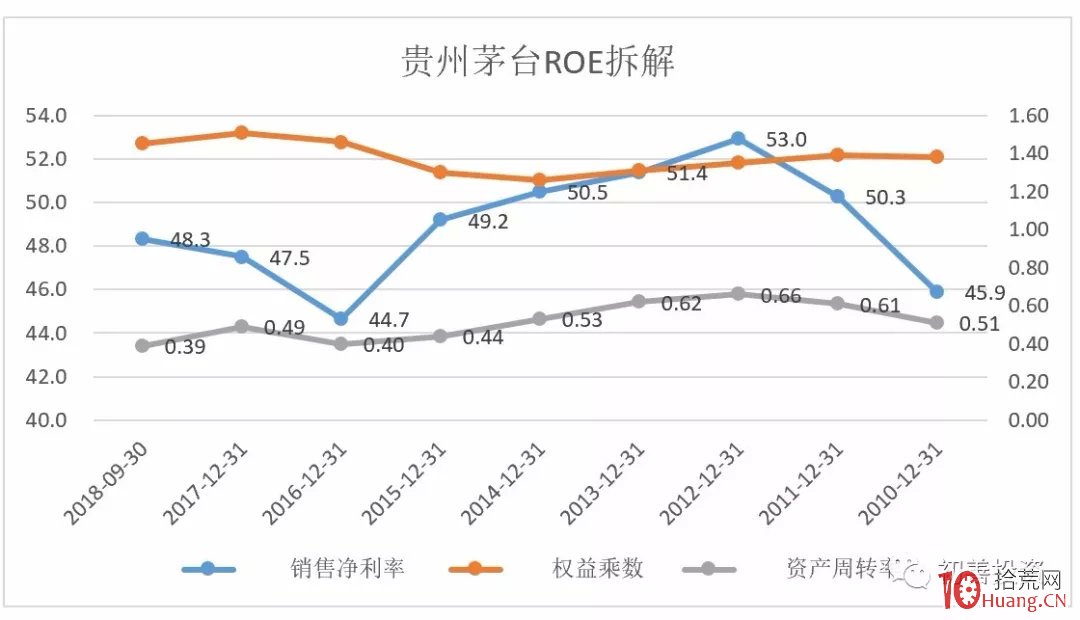

高净利率的代表有贵州茅台、恒瑞医药等,比如贵州茅台的净利率一直维持在45%至55%之间,正是这种高净利率带来了贵州茅台25%以上的ROE。高净利率最容易带来高ROE,但是高净利率很难维持,除非是产品竞争力强或者品牌强大(如奢侈品)。贵州茅台周转率维持在0.5左右,杠杆率维持在1.4左右,其中还有很多预收款,那么问个问题:贵州茅台可能提高ROE的方式是什么呢?

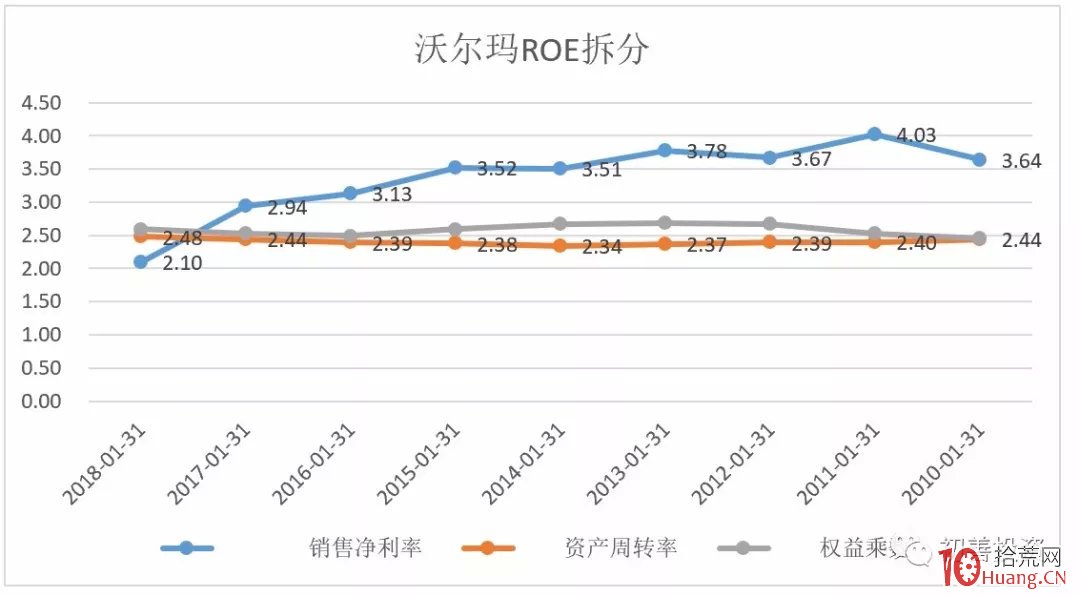

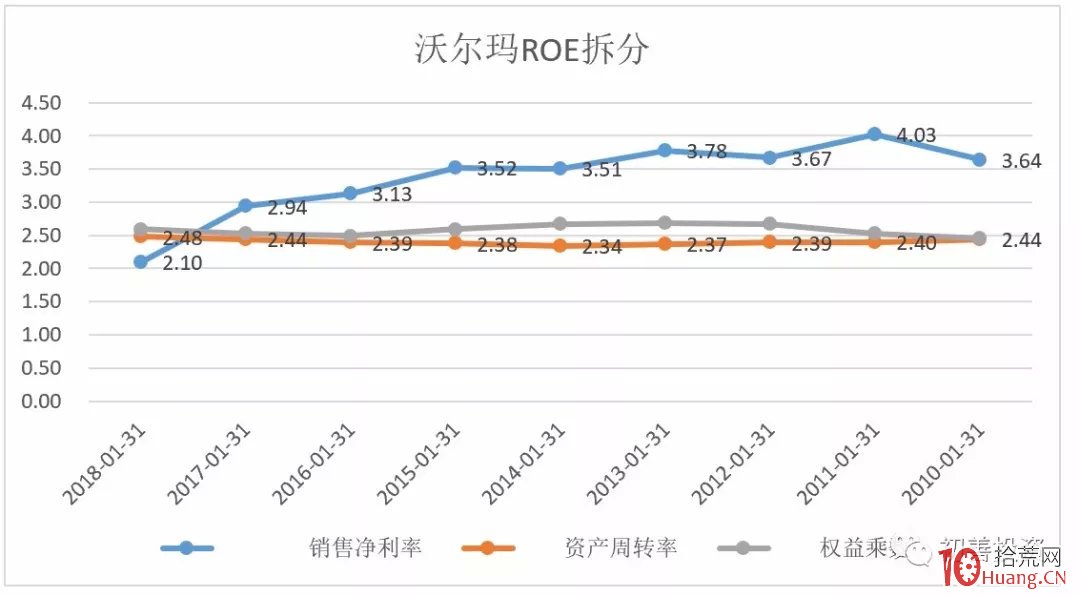

高周转模式的典型企业如沃尔玛,其净利率只有贵州茅台的二十分之一,但是靠着高周转和高杠杆,沃尔玛的ROE一直保持在15%-25%之间,但是从2015年开始,沃尔玛净利率一直下滑,2018年ROE也下滑至13%。

高周转率是零售企业能否活的好的最根本指标,很多人说永辉超市类比沃尔玛,但是比较得知,永辉超市的资产周转率不够稳定,近几年一直下滑,且永辉超市的净利率不稳定,导致的结果就是永辉超市的ROE从2015年开始就没有超过10%。

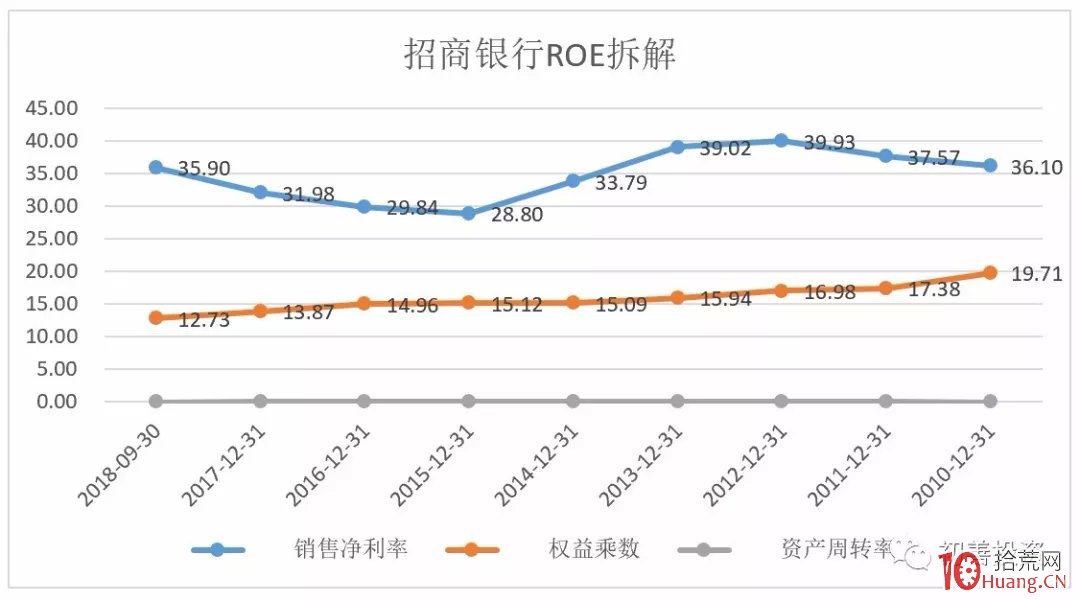

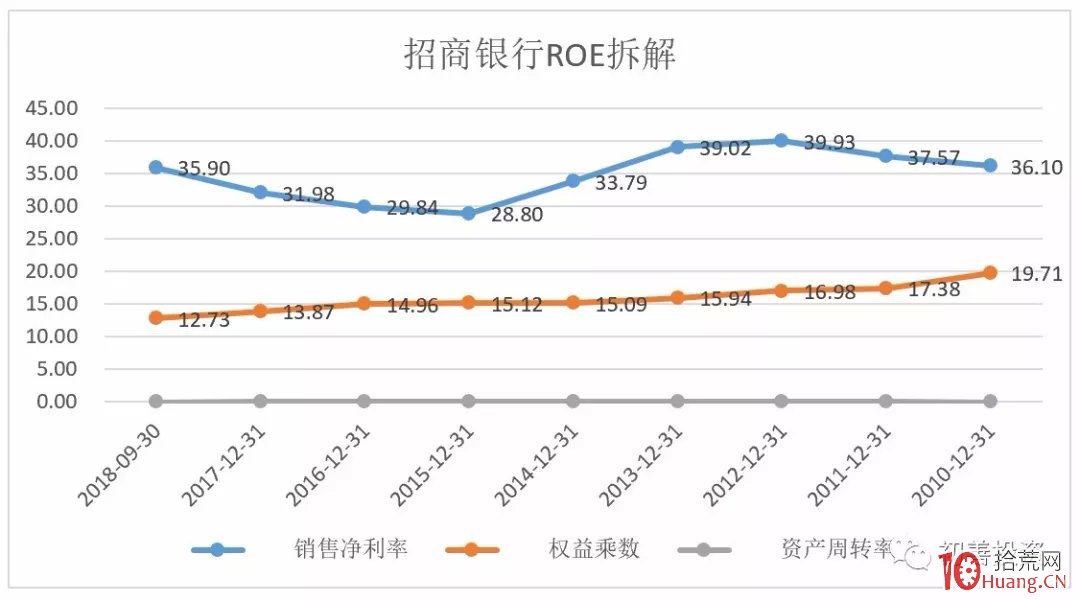

典型的高杠杆带来高ROE是金融企业,以招商银行为例,特点就是杠杆维持在12倍至20倍,远远高于前两种,与此对应的就是资产周转率特别低,只有0.03。当然你会发现招行的净利率也非常高,不然也很难维持高ROE。

由此我们看到,三种模式下的ROE特征,但是不可否认,贵州茅台、招商银行和沃尔玛的ROE均在下滑,但是整体依然维持在高位。

总之,维持稳定又比较高的ROE大概是优秀公司的财报特征。当然这条不适应周期性行业,尤其是强周期行业,强周期行业ROE可能为负数。但是对大多数企业来说,稳定而又高于15%的ROE绝对是优秀企业的特征。

现金流也是初善君考虑的主要特征之一,经营现金流量净额/净利润可以小于1,并可以波动,但是收现比(销售商品、提供劳务收到的现金/营业收入)最好等于1+增值税率。

|