| |

| 首页 淘股吧 股票涨跌实时统计 涨停板选股 股票入门 股票书籍 股票问答 分时图选股 跌停板选股 K线图选股 成交量选股 [平安银行] |

| 股市论谈 均线选股 趋势线选股 筹码理论 波浪理论 缠论 MACD指标 KDJ指标 BOLL指标 RSI指标 炒股基础知识 炒股故事 |

| 商业财经 科技知识 汽车百科 工程技术 自然科学 家居生活 设计艺术 财经视频 游戏-- |

| 天天财汇 -> 商业财经 -> 明明那么多人在等房价降之后买房,怎么还说房地产会崩呢? -> 正文阅读 |

|

|

[商业财经]明明那么多人在等房价降之后买房,怎么还说房地产会崩呢? |

| [收藏本文] 【下载本文】 |

|

我看大家都想买。。。还是不想租呢 |

|

杭州临安这边,近地铁,120平的房子,九十万。 知道现状是什么吗? 不是没人买。 而是价格摆在那,中介平台一直在那推流,但是连看的人都没有。 甚至连咨询的人都没有。 |

|

唯一的盼望就是新生人口到年龄了会接盘呗。 那我要讲个恐怖故事了,现在或者前几年的新生儿,他们的爸爸、妈妈、爷爷、奶奶、外公、外婆至少给他们留了3套房。 即使他们是二胎三胎,可他们爸妈基本都是90后吧,这帮人可是独生子女,哪怕是三胎也能人手一套。 等到他们长大了要换房,也得是先卖后买吧。 |

|

那是因为你没搞懂,剥掉大部分金融属性以后,拿来的住的房子,究竟能便宜到什么程度。 人人都想买,我看大家都想买保时捷卡宴,为什么买来买去都是比亚迪,大家还在挤公交? 无非是太贵、和溢价太高,完全偏离的使用价值。 恰恰房子在过去,和豪车一样,就TM不是满足基础居住需求的东西,而是投资品,是金融品,居住只是随便送的属性。 你购买的是未来上涨及保值的预期,和配套的公共服务(学区,地铁,公园,医院,商业等) 也就是从购买人的角度看,过去的房价是由:非常大比例的投资价值+购买政府配套服务+公寓商品购买。 我们先说作为纯物品的公寓,这部分的价值在其本身,居住是否舒适,涉及到户型、小区整体规划、建筑科技(节能保温智能化等),和本身的施工工艺。明显的一点,这部分是会随着使用不断贬值的,因为建筑材料在不断老化,新的设计理念,产品形态在不断迭代(虽然建筑是传统行业,但随着材料科学的进步,还有生产力发展导致的生活型态变化以及家庭结构变化,建筑也是会有迭代的,最简单的例子就是停车和客厅到起居室的功能转变。) 那为什么过去这么多年房子在不断的增值,显然是非居住部分发生了明显的溢价,由于投资价值为未来预期和情绪的叠加,这部分溢价估算非我等可以轻易计算,那我们能不能反过来看看,到底居住价值,怎么评估? 如何来评估当前时刻居住部分的价值,我们回到投资品的角度,一个比较简单清晰的角度就是观察租金价格回报,因为租金正是刨除了房价因素、未来配套承诺以后的当前居住价值,接近真实居住需求和当前供需的居住价值(假设供需不剧烈波动的情况下) 以上海为例,据亿涵智库2023年的测算,上海的租售比均值是1:680,也就是基本56年的房租相当于购买成本,而理性的住宅不动产投资标的的租售比大概接近1:200——1:300之间,也就是16-25年回本。 另外,目前仍然不是房价周期性的底部,目前的租售比还在不理性的区间,也就是仍然需要几十年才能收回买房成本(不考虑杠杆的资金成本,否则要干到一两百年),因为不单单房价在降,租金也在下降。 根据贝壳的数据,23年3季度40城的租金水平已经回到18年水平。 |

|

|

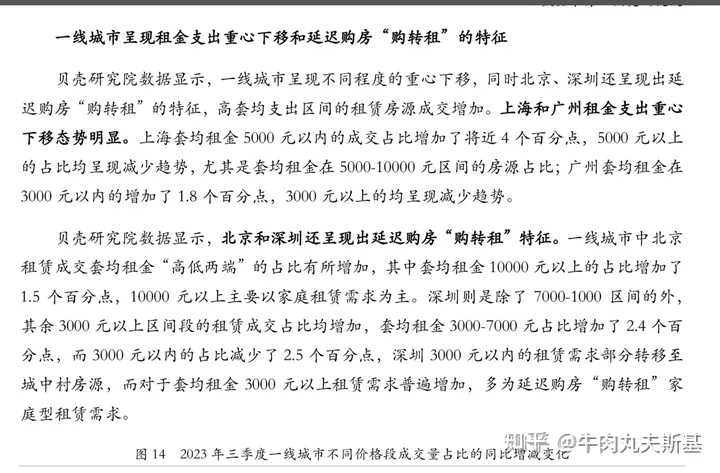

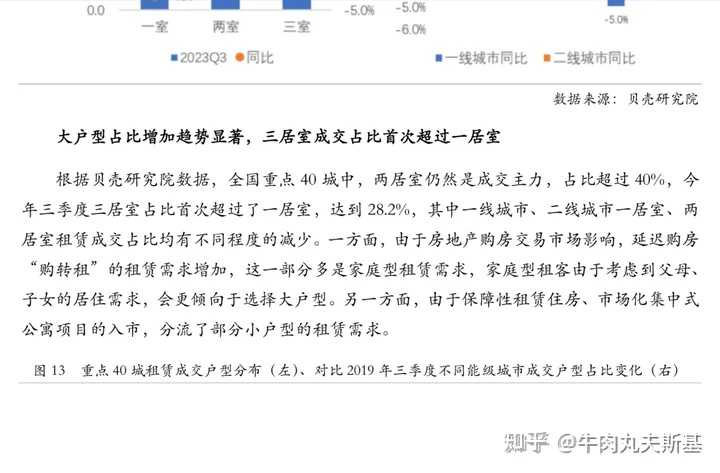

同时,一线城市大套型租赁占比超过1居室,延迟购房,“购转租”的情绪正在蔓延 |

|

|

|

|

|

当租金稳定回落以后,结合理性投资人合理的投资需求,你大概就能明白,房价的位置,究竟会在哪里了。 那么为什么会坚定的认为一定会回落呢? 简单的事实,大家消费不是看口袋里有多少钱,而是看未来现金流能有多少入袋,如果未来现金流无法预期,那必然压缩眼前的现金流速。 改开30年的高速增长和刻舟求剑式的经验主义告诉我们,社会会不断飞速进步,收入也一定会随着通胀和发展飞速上升,这些给了我们过去20年加大杠杆的勇气。 然而从23年开始,这个假设不再成立,自然消费和投资倾向都发生了变化,不是现在没钱,而是未来的钱,不知道在哪里。 再来看地产企业,地产企业到目前为止,他们的资产负债表情况,还在进一步的恶化,而且没有停止的趋势,往整个产业链条传递的趋势,也没发生逆转。 而且有一个更可怕的地方在于,地产企业可能并不是一个简单的非金融部门实体,而更接近一个影子银行。 从地产公司普遍的ROA和负债率看,典型的高杠杆低ROA的金融行业特征。 从形态上看,预售制的存在,让房企拥有信用中介的实质——将存款转化为投资,并在此过程中扩张信用;预收款项这个短久期,需要刚兑,滚动借贷的资产不断向流动性差久期超长的土地资产进行转化,明显存在久期和流动性的错配;同时,房地产企业涉及金融链条长,产业链长,融资规模巨大,且天然脱离银行体系监管。 那一个失去流动性的银行,一个抵押品估值持续下降的银行,最终的结局和影响? |

|

|

希望对你有帮助 |

|

|

牛肉丸夫斯基 房地产行业 从业人员 32819 次赞同 去咨询 |

|

房地产崩盘和购房者的需求,两者所关注的点不完全一致。房企暴雷崩盘的直接原因是现金流断裂,导致债务违约,加上市场下行资产估值下跌,最终导致资不抵债。而广大居民所期盼的“崩盘”是市场上出现大量“如白菜价”般的房子。 现在的问题就是,谁来修如白菜价般的房子。房地产行业和地方的土地财政深度捆绑后,地方财政收入依赖土地出让金,拆迁成本,周边配套设施的成本,甚至城市建设,如地铁、轨道、医院、学校……的成本,都会分摊到土地价格上。所以城市建设越发达,规模越大,土地价格越来越高,那么自然商品房的价格也水涨船高。但当高到一定程度,导致居民花费6个钱包依然很难支付首付,当居民负债率达到一定层度后,不仅仅影响的是房地产市场的销售,整个经济的消费也会受到抑制。所以目前的局面是房地产供应的价格和需求所能承受的价格严重不匹配。 还有一个关键点是,在过去二十多年,以商品房为代表的不动产一直是优质的资产,商品房的价格除了在某些年份有短暂的波动外,一直呈现的是稳步上涨的趋势。有多余财力的居民几乎都会购置商品房作为一种资产配置的方式,并且在这二十多年获利良多,甚至部分采取杠杆的方式,借钱融资炒房。这也导致了房地产成为了货币的“蓄水池”,投资房地产良好的收益率,让这个行业受到了各路资金的青睐,于是,也进一步的加剧了房价的高升。 当然,近几年,国家决心刺破房地产这个“泡沫”,于是我们也看到了在房住不炒的总体方针下,房地产被剥离了金融属性,投资价值也在不断的贬低,收益率也不断下降,资本迅速逃离这个行业。原来的房地产行业,在资本充分参与的情况下,是有钱人的“游戏”。而在刺破“泡沫”后,有钱人捂紧了钱袋,市场需求就只剩下纯粹的刚需,市场规模在迅速的缩水,于是我们看到了大量房地产债务违约、暴雷、退市……一地鸡毛。看似我们有刺破房地产“泡沫”的决心,但现实中,我们缺少应对“泡沫”刺破后,让经济软着陆的手段,这两年房地产政策“冰火两重天”,180°掉头,就是佐证,佐证我们并没有应对好刺破“泡沫”的后果。 所以回到主题,从个人层面,“居者有其屋”这是刻在中国人传统基因中的理念,每个人都想在大城市有一份空间是属于自己“安居乐业”的场所。但宏观上,房地产成为近二十多年国内经济增长的源动力,商品房背负了太多东西,让它不可能成为一个轻易调头转向的船。 就目前的情况,民营资本基本不会再参与到房地产开发市场,某种程度上来说,这个行业已经算是崩盘了,但这种崩盘的结果,又让期待“如白菜价”商品房的居民不满意。这之间的错位不是房地产行业本身能够解决的,前面提到,中央有刺破房地产“泡沫”的决心,但光有这个决心还不够,还得有重塑地方经济财政结构的魄力,但目前看来,路漫漫其修远兮…… |

|

难道不是,明明那么多人在等房价降到底之后买房。。 但是: 底在哪里呢。。。 正所谓: 晚买半年,省出一个装修钱。。 你不买,我不买,明年还能省200。 你不看,我不看,下月还能省几万。 |

|

|

| [收藏本文] 【下载本文】 |

| 上一篇文章 下一篇文章 查看所有文章 |

|

|

|

| 股票涨跌实时统计 涨停板选股 分时图选股 跌停板选股 K线图选股 成交量选股 均线选股 趋势线选股 筹码理论 波浪理论 缠论 MACD指标 KDJ指标 BOLL指标 RSI指标 炒股基础知识 炒股故事 |

| 网站联系: qq:121756557 email:121756557@qq.com 天天财汇 |