在技术分析里,有一种图形也是和旗帜一样。这个图形比较常见于个股在长期下降趋势后,被主力重新关注的情况下,一般,当个股价格因为主力的吸货而重新走高到一个阶段,这个整理形态就出现了。

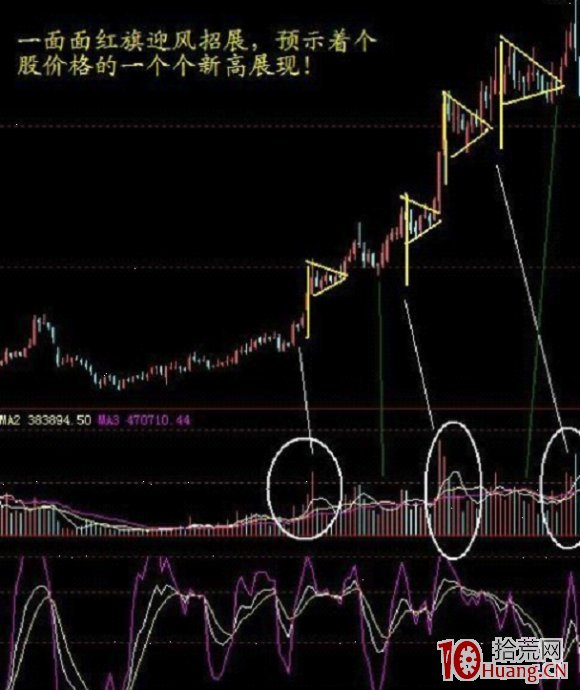

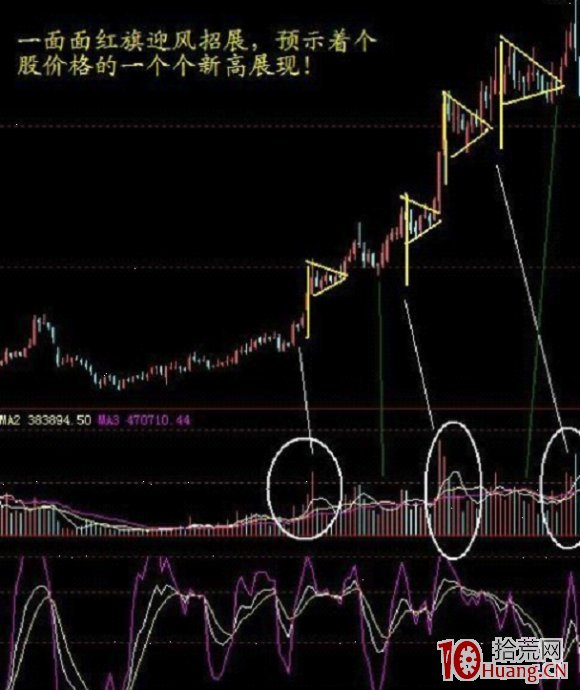

请看下图。

上图是深发展2006-2007年期间的K线。大熊市悲观气氛中,做为深市龙头个股的深发展也没有躲避过大杀跌,但是,在随后的探底过程里,这个股票没有继续走跌,而是在新多主力的关照下,缓慢走高。上图的圆圈点位置,就能够看到一次明显的放量,这个放量告诉我们,这个主力是有组织、有预谋、有计划地进场了,而且规模不小。

当它吃足了部分筹码后,又开始压价控制股价不再上涨,但,主力不便快速砸盘,因为,把股票价格砸得太低,容易造成其他资金的抢进,同时,也使市场成本接近于自身成本

当平台整理进行1-2周时间,主力已经吃不到更多的其他筹码,于是把股票价格拉上一个平台,继续吃进那些试图高抛低吸的短线筹码。

令短线资金没有想到的问题是,他们在规律性的小趋势上轨把筹码抛售后,并没有等带股价的回落,甚至,后续的低点在不断上抬,这些高抛的资金隐约觉得自己已经上当,不得不出比上次低点要高的价钱把股票买回,于是,K线上出现了上、下轨同时上移的情况,就好象是一面被风吹起的旗帜。

不过,主力在没有控制住市场流通筹码的半数以上的时候,是不会轻易策划行情的,他们会牺牲部分廉价筹码重新将股票价格砸回来。

那么在随后的K线组合里,就是那些频繁出现的小三角形了,假如,我们把每个阶段的上升拉高画成一根直线,把后期的小三角形连接起来成一种图形看,这不是一面面迎风招展的旗帜么?

旗型整理和其他任何技术形态都一样,有成功和失败的旗型整理等两种之分。一个赚钱的旗型整理应该具备几个条件。

第一,必须是股票长期下跌之后,个股价格低于市场平均水平,不存在高估、高风险区域,如果一只股票历史涨幅惊人,突然在高价区域出现旗型整理,应该理解为诱多!

第二,每次的回落整理,必须是缩量的,每次的拉高,特别是旗杆位置必须是带量的,这说明主力坚决吃进并高度锁仓的表现。

第三,股价每上一个台阶,成交量必须缩小,这显示在主力高度锁仓的情况下,市场浮筹逐步减少。一般情况下,个股离中期低点空间的上涨幅度没有超过50%的情况下,成交量要越涨越小,这个价涨量降反而是好事情。天天财富(360Lib)

「 拾荒 网| 10Huang.CN 」,你的炒股专家。

|